Blijven zitten, in- of uitstappen? Dit kun je als belegger nú het beste doen

De wereldwijde aandelenmarkt zakte begin maart 2020 in met 35 procent, maar daarop volgde een vlot herstel. Een toonaangevende index als de MSCI-wereldindex stond begin augustus nog maar 5 procent lager dan op 1 januari. Toch is COVID-19 nog niet verslagen en moet volgens sommigen de economische klap nog komen.

Geen wonder dus dat beleggers op dit moment wat onzeker zijn. Aan de ene kant lijkt de aandelenmarkt redelijk stabiel. Geen reden dus om niet in te stappen, zo denkt een kwart van de beleggers - volgens de ING BeleggersBarometer in juli. Deze groep verwacht de komende maanden meer rendement.

Maar niet iedereen is zo optimistisch. Slechts 41 procent van de door ING bevraagde beleggers verwacht het komende kwartaal een verbetering van de economie. De rest rekent op stagnatie of verslechtering. Zij vragen zich af of de aandelenkoersen de afgelopen maanden niet te snel zijn opgelopen.

Beleggen in coronatijd

Deze situatie vraagt om een voorzichtige aanpak, aldus Nathan Levy, investment manager in het team van Bob Homan, ING Investment Office. “De risico’s in de markt zijn nu wat groter dan gemiddeld genomen.” In onzekere tijden gelden altijd dezelfde twee gouden regels, volgens de beleggingsexpert. Spreid je risico’s over verschillende sectoren en regio’s en spreid je investeringen ook over de tijd.

Nathan Levy

Nathan Levy

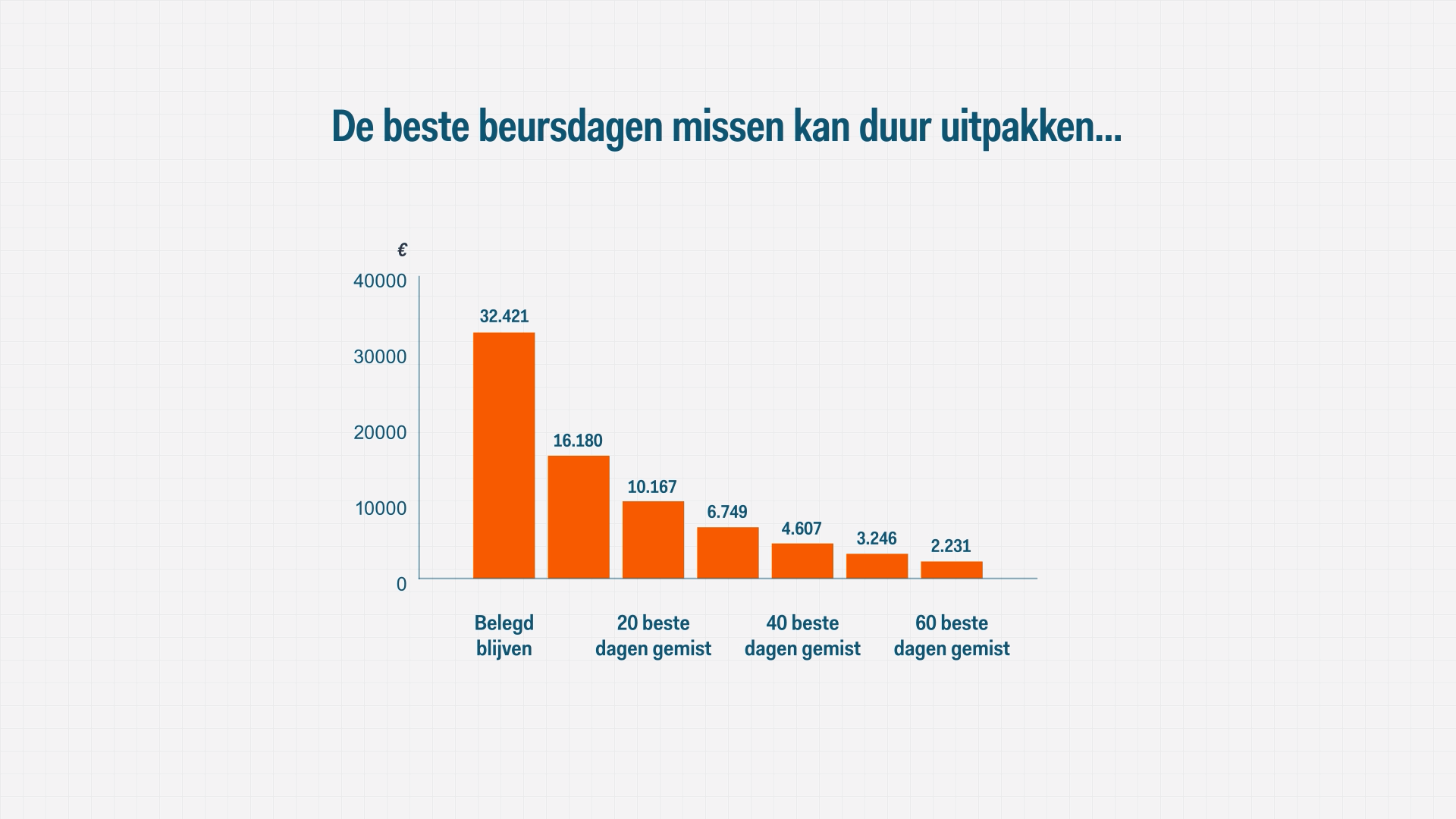

Levy: “Je wilt voorkomen dat je de beste beursdagen in een jaar mist doordat je te laat instapt of omdat je in een dal bent uitgestapt. Uit onderzoek blijkt dat je als je die beursdagen in het jaar mist, je een groot deel van het gemiddelde rendement mist.” Dat laat ook onderstaande grafiek zien.

Beleggen vergt zitvlees

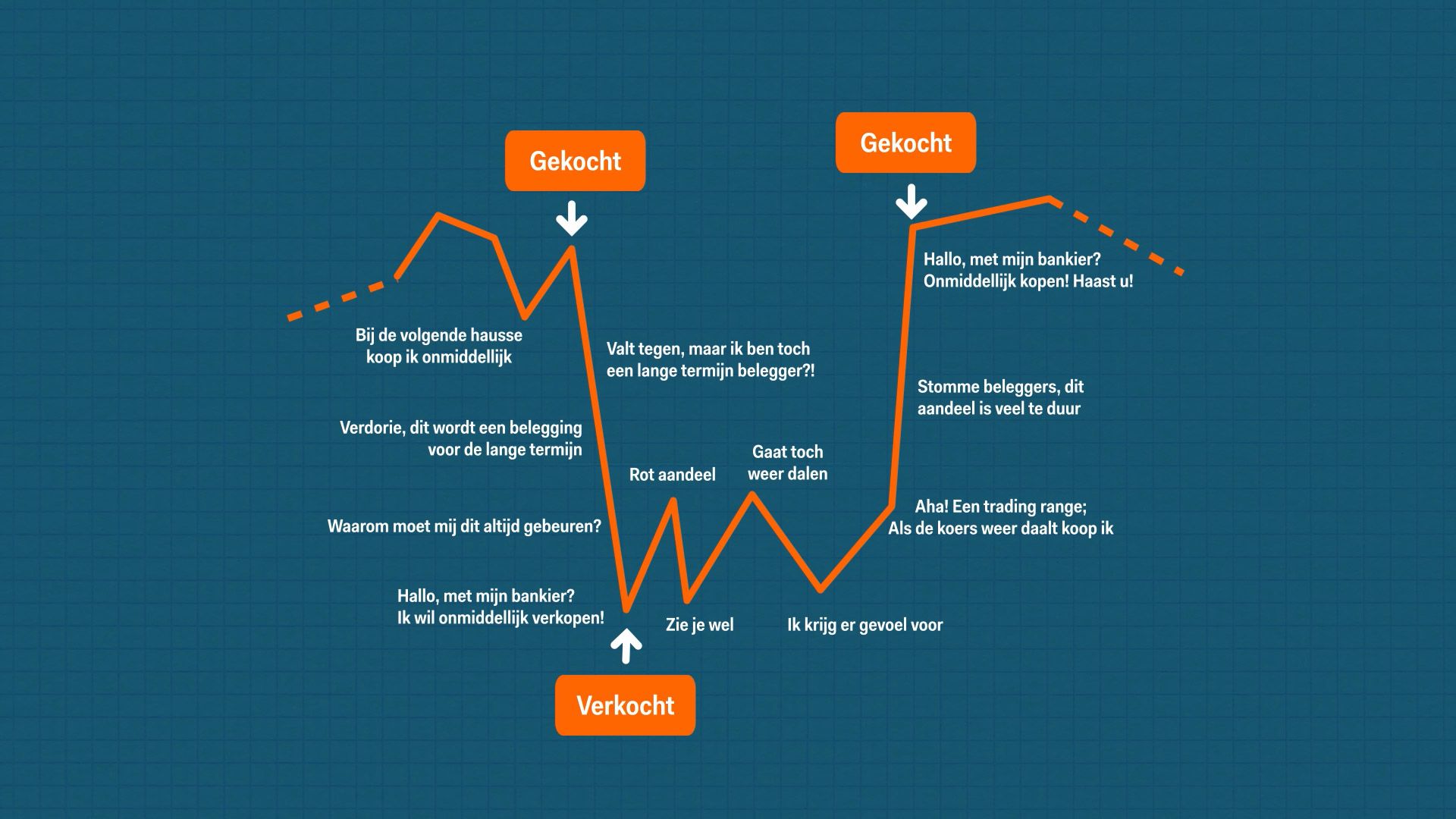

Uit de BeleggersBarometer van ING blijkt dat menig particulier belegger nog altijd de neiging heeft om in stappen op de top van de markt en uit te stappen in het dal. Hierdoor missen ze precies de beste dagen op de beurs – die vaak vlak op een koersval volgen.

Kortom: het is zaak om niet in één keer al je spaargeld te beleggen op het moment dat het ‘goed voelt’, maar het in stappen te doen of maandelijks in te leggen. Heb je flink wat geld op je spaarrekening, waarover je bijna geen rente ontvangt of misschien zelfs betaalt? Breng dan je geld onder in relatief minder dure, maar wel veilige, staatsobligaties en steek het – als je bereid bent wat meer risico te nemen – plukje voor plukje in aandelen, stelt Levy voor.

Beleggen via vermogensbeheer

Veel particuliere beleggers beleggen zelf in aandelen en fondsen. “Het is gemakkelijker geworden om zelf te beleggen. Je hebt, meer dan voorheen, toegang tot verschillende markten over de hele wereld. Waar beleggen vroeger vooral lokaal gebeurde, kun je nu gemakkelijker ook zelf geografisch spreiden,” zegt Levy.

Als het zo gemakkelijk is, waarom zou je dan kiezen voor vermogensbeheer? “Vermogensbeheer voegt wel degelijk wat toe,” zegt Levy. “We zien dat particuliere beleggers die alles zelf doen op de lange termijn vaak een lager rendement halen.”

Een van de redenen is dat het voorspellen van de markt toch net even wat moeilijker is dan je denkt. Vaak speelt psychologie een belangrijke rol bij beleggen. Want: in hoeverre weegt emotie mee bij je beleggingsbeslissing? Hoe kan het toch dat beleggers hun ratio uitschakelen? Bijgevoegde grafiek van nobelprijswinnaar Richard Thaler laat het je zien. Door een vermogensbeheerder in te schakelen, laat je dit soort emoties niet het roer overnemen.

Daarbij: hoewel je wereldwijd kunt beleggen, heb je - alleen al door de media die je consumeert - vaak toch een lokale focus. Een bank heeft net wat meer kennis over andere markten. Daarbij kijkt een bank als ING in een crisis als de huidige, vaak ook naar wat het op lange termijn gaat betekenen voor bepaalde sectoren. “We zien nu dat veel bestaande trends zich door COVID-19 versnellen. Denk aan thuiswerken, wat grote gevolgen heeft voor vastgoedportefeuilles en kansen biedt voor technologie-aandelen. Daar passen we onze portefeuilles op aan.”

Rechtstreeks beleggen

Dat aanpassen is nu nog beter mogelijk dankzij het vernieuwde Vermogensbeheer van ING. Vanaf juli dit jaar worden alle beleggingen binnen Vermogensbeheer ondergebracht in het ING Select Fund. Het ING Investment Office belegd via het ING Select Fund nu rechtstreeks in Amerikaanse en Europese individuele aandelen, in plaats van alleen in beleggingsfondsen.

Wat daar het voordeel van is? “In markten die we goed kennen, zoals de Europese en Noord-Amerikaanse markt, belegt ING nu direct in aandelen in plaats van in fondsen van derden, dit in tegenstelling tot eerder. Dat maakt dat de kosten een stuk lager liggen dan voorheen, we kunnen sneller inspelen op marktomstandigheden en portefeuilles slimmer en efficiënter beheren,” zegt Levy.

Ook leuk aan deze opzet is dat beleggers direct kunnen zien in welke onderliggende aandelen hun geld wordt belegd.

Meer weten over de voordelen van het vernieuwde Vermogensbeheer bij ING en het ING Select Fund? Kijk hier!

Goed om te weten: beleggen brengt risico’s en kosten met zich mee. Je kunt (een deel van) je inleg verliezen. De waarde van je belegging kan fluctueren. In het verleden behaalde resultaten bieden geen garantie voor de toekomst.